ir al librobit anterior de “Confundidos por el azar”

ir al librobit (1) de “Confundidos por el azar”

UN ARROGANTE HIJO DE 20 AÑOS

En una ocasión un amigo de confianza de mi padre, rico y de los que les gusta subrayar su lugar en la escala social, me llamó durante una visita suya a Nueva York. Quería extraer de mí una valoración respecto al estado de varios mercados financieros. Realmente yo no tenía opiniones acerca de las tendencias de los mercados a pesar de mi condición de operador de bolsa. Tampoco hice ningún esfuerzo por formular alguna.

El caballero continuó haciéndome preguntas precisas sobre el mercado de bonos europeos, sin duda con el interés de comparar mi opinión con la de algún otro “experto”. En lugar de hacerle predicciones comencé a explicarle algunas de mis ideas sobre la aleatoriedad, de modo que se llevó la impresión de que estaba eludiéndole y casi se daña la amistad entre él y mi padre. Llegó a llamar a mi padre y decirle: “¡Todos los especialistas que consulto me tratan con respeto, pero su engreído hijo de 20 años se ha hecho el importante, negándose a darme un pronóstico del mercado!”

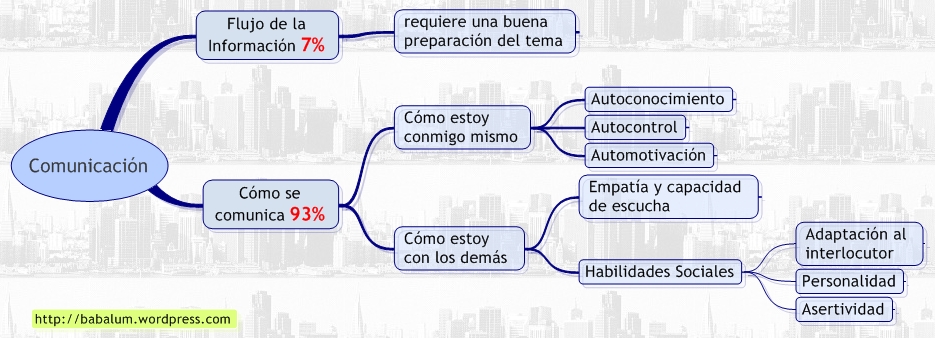

Mi vida como operador ha sido la de “las apuestas asimétricas”, esto es, trato de beneficiarme de los eventos raros, que no se repiten con frecuencia, pero que, correspondientemente, dan lugar a un grandes ganancias cuando ocurren. Trato de hacer dinero lo menos frecuentemente posible, pues mientras más raro es el evento, más devaluado será su precio. ¿Por qué? Debido a una inclinación psicológica de la gente dedicada a esta carrera a causa de centrar su atención en la lluvia de información que les llegaba. Hasta algunos experimentados veteranos no parecen entender que la probabilidad no importa, sino los dividendos.

Veamos un ejemplo de un inversor legendario como Jim Rogers, que llegó a ser socio de George Soros: “Yo no compro opciones de compra. Está demostrado por estudios que el 90% de las opciones expiran en pérdidas, por lo tanto si quiero invertir en un mercado alcista mediante opciones sólo vendo opciones de compra (calls)”.

A pesar de su reputación, Jim, no parece tener clara la diferencia entre probabilidad y retornos esperados. La probabilidad no es relevante. Tendría que haber evaluado los retornos del 10% de opciones ejercidas con ganancias y compararlas con las pérdidas del 90% de las opciones restantes.

Uno de los eventos raros a los que me refiero fue el derrumbamiento de los mercados financieros en 1987 que además me convirtió en un operador. Nero, el pesonaje de los primeros capítulos de ésta historia, trata siempre de salir sin daños evitando exponerse a los eventos raros, que es la defensa más común, pero yo soy mucho más agresivo y he organizado mi trabajo de tal manera que pueda obtener ganancias de estos eventos raros, con mis apuestas asimétricas.

SIMETRÍA Y CIENCIA

En la mayoría de las ciencias, tal asimetría no importa.

Desafortunadamente, las técnicas empleadas en las finanzas son frecuentemente importadas de otras áreas, por ser ésta una disciplina joven. En la mayoría de las especialidades, fuera de las finanzas, no trae problemas la eliminación de valores extremos de las muestras, pues hacerlo no altera significativamente los resultados. Así, la gente en las finanzas importan la técnica e ignoran los eventos raros, sin darse cuenta que este evento puede llevar una compañía a la bancarrota. Si estuviésemos tratando con un mundo determinista – esto es, despojado de la aleatoriedad- y conociéramos con certeza que éste era el caso, las cosas probablemente serían mucho más fáciles.

continúa en el librobit (21) de “Confundidos por el azar”

Algunos libros de Nassim Taleb:

Búsquedas recientes: